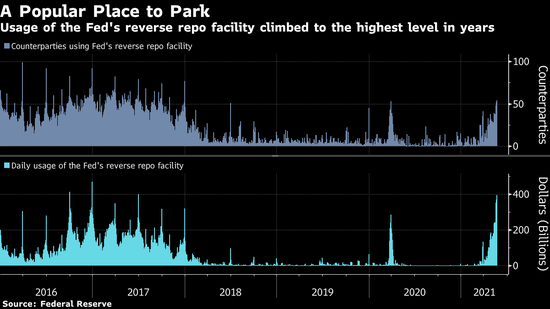

由于美元货币市场流动性过剩,美联储隔夜逆回购使用规模本月以来不断创出高位,达到了以往仅在季度末不稳定时期才能看到的水平。

周二,美联储隔夜逆回购使用规模升至4330亿美元,为2016年12月以来最高水平,也是自2013年9月该工具启用以来第三高。而在周一,约54家交易对手方使用了逆回购工具,超过了2020年3月末处于新冠疫情恐慌高峰时的53家。

美联储隔夜逆回购工具完全不提供收益,使用量却蹿升,正值流动性汹涌,导致从回购协议到国库券在内各种短期证券的收益率逼近或跌破零。根据Curvature Securities数据,隔夜一般担保品回购利率跌至-0.02%,而美国财政部发行的4周期国库券过去一个月来中标收益率一直是0%。

“目前回购市场的现金规模让人难以置信,”Curvature Securities的Scott Skyrm在周一客户报告中写道,并称这种使用量通常只有季度末或年末才会出现。

导致流动性过剩的原因除了美联储购买资产,以及美国财政部减少账户现金余额使系统准备金增多外,对州和地方政府的刺激政策拨款也加剧了现金过剩状况。

分析称,无论美联储官员表态如何,与日俱增的隔夜逆回购规模都预示着Taper的临近,在具体节奏上,预计可能于年底前后采取减少购债规模的行动,但会更早发出减少购债规模的信号,6月或7月的议息会议将是重要时点。如果隔夜逆回购量在短期内急速上涨,那么不排除美联储提前行动的可能。

Skyrm称,美联储从市场买走太多证券,注入了太多现金,量化宽松政策正在扭曲市场。

BMO策略师Ian Lyngen和Ben Jeffery在报告中称:

“隔夜逆回购工具的使用展现了系统中现金规模的影响。在12个月期及以下国库券利率收益率都小于4个基点,且融资成本为负的情况下,有能力这样做的投资者正进一步冒险进入更长的期限,以期收获一些更高的收益率。”

摩根大通策略师Nikolaos Panigirtzoglou等人在报告中称,货币基金资产管理规模增加,加之国库券供应收缩,也帮助推升了市场对美联储隔夜逆回购的使用量。他们在报告中写道:

“美联储现在面临的问题与2018/19年正相反,彼时准备金逐渐收缩给货币市场利率带来了上行压力,促使美联储对超额准备金利率(IOER)进行了技术性调整,以把它从联邦基金利率走廊的上沿压下来。”

报告接着写道,相应的,当前货币市场利率下行压力可能促使美联储未来几周再对管理利率做出技术性调整。

在线咨询

在线咨询 加入QQ群

加入QQ群